5月股票市场区间震荡,成长表现优于价值,结构行情延续,消费板块表现强势;国内债市调整修复,市场利率上行,债券指数收益下跌。海外权益市场多数翻红,美国市场风险偏好回升,美股震荡向上,港股恒生指数月末跳水,拖累全月收益;供需格局改善助推油价反弹,原油商品涨幅领先。

5月全市场基金绩效分析

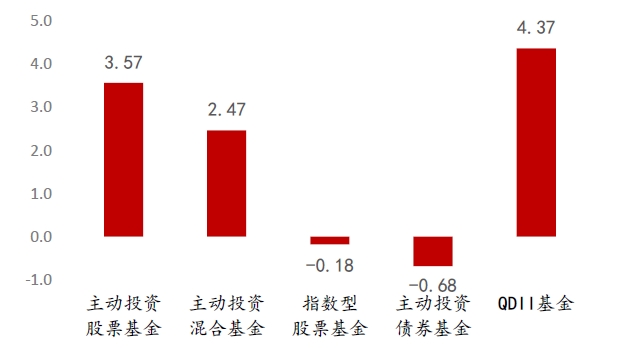

从具体收益率看,投资于国内权益市场的主动投资股票型基金和主动投资混合型基金收益分别为3.57%和2.47%,指数型股票基金平均净值小幅下跌0.18%;主动投资债券基金未能成功取得正收益,本期下跌0.68%;投资于海外市场的QDII产品平均涨幅为4.37%,为本期表现最佳类型基金。

5月各类型基金净值表现(%)

图片来源:上海证券基金评价研究中心,2020.5.1-2020.5.31

1、股票基金

1) 主动投资股票基金

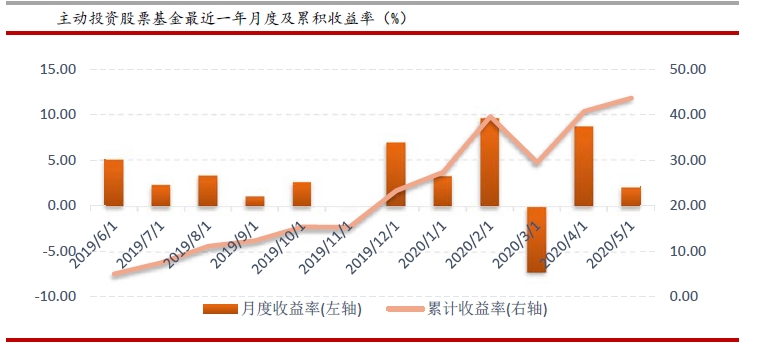

本期采取主动操作策略的股票基金平均收益率为3.57%。从绝对收益率来看,本期完整运作的353只主动投资股票基金中,近八成基金取得正收益,收益率分布区间为-8.18%到15.76%。相对收益方面,超八成(320只)主动投资股票基金跑赢自身业绩比较基准。

从最近一年主动投资股票基金的平均收益率来看,2020年6月以来A股区间震荡,结构性行情助力基金表现,主动投资股票基金连续录得正收益,仅11月稍有回撤。

今年3月受疫情影响,市场风险偏好下降,主动投资股票基金平均净值回撤7个百分点,其后权益市场整体处于震荡区间,主动投资股票基金净值上行。

截至本期,最近一年主动投资股票基金累积收益率为43.62%。

图片来源:上海证券基金评价研究中心,2020.5.1-2020.5.31

2) 指数型股票基金

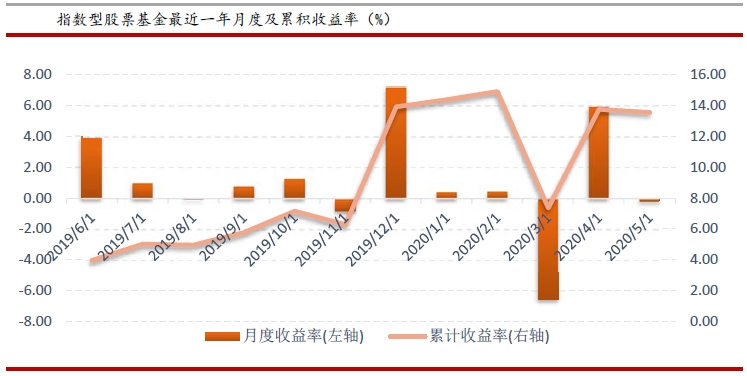

本期全市场指数型股票基金平均收益率为-0.18%,从绝对收益来看,仅四成样本成功实现正收益,指数型股票基金的收益率分布区间为-6.77%至12.21%;从相对收益率来看,近九成产品超过业绩比较基准。

从最近一年的平均月度收益率来看,2019年6月以来指数基金平均业绩有所回暖,结构行情下指数基金整体表现平淡。

2019年年末权益市场行情优秀,指数基金亦表现突出,今年1、2月指数基金收益水平收缩,3月份回撤幅度较大,4月随着市场风险偏好修复,指数基金整体表现较优,本期收益水平有所收窄。最近一年指数型股票基金累积收益率为13.54%。

图片来源:上海证券基金评价研究中心,2020.5.1-2020.5.31

2、主动投资混合基金

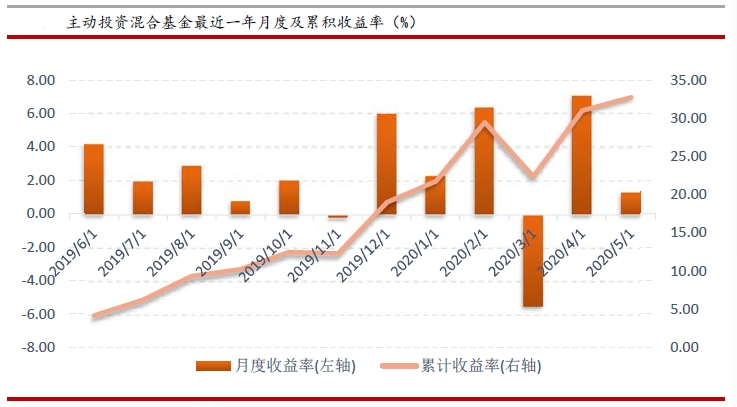

采取主动投资策略的混合基金本期指数收益率为2.47%。全市场中纳入统计的2415只主动投资混合基金份额中,七成基金成功录得正收益,收益率区间为-7.88%到14.22%。

相对收益方面,八成(2013只)主动投资混合基金份额本期收益率跑赢自身业绩比较基准。从最近一年主动投资混合基金的平均收益率来看,主动投资混合基金收益走势与主动投资股票基金较为相似。主动投资混合基金在2019年三季度权益市场上涨的情况下表现较佳,今年以来仅3月净值有所回落。截至本期,最近一年主动投资混合基金累积收益率为32.73%。

图片来源:上海证券基金评价研究中心,2020.5.1-2020.5.31

3、主动投资债券基金

本期主动管理债券基金指数收益率为-0.68%。纳入统计的1260只主动投资债券基金份额中实现正收益的产品占比不足一成,收益率区间为-6.28%到7.41%。相对收益方面,约六成(807只)主动投资债券基金份额本期收益率超越自身业绩比较基准。

根据主动投资债券基金细分分类来看,普通债券基金、纯债基金和可转债基金平均收益率分别为-0.93%、-0.60%和-2.91%,数量分别为479只、744只和37只。

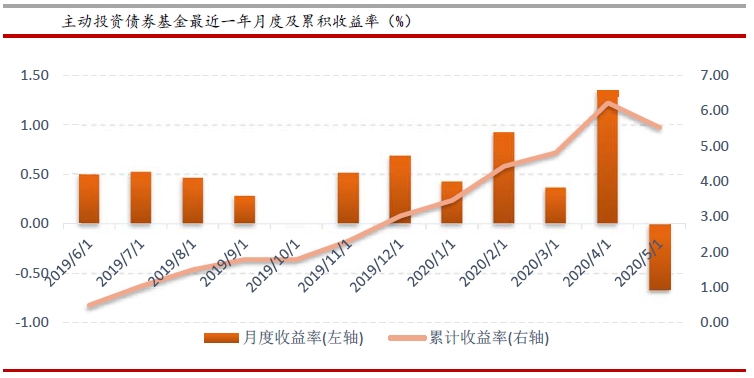

从最近一年主动投资债券基金的平均收益率来看,近一年主动投资债券基金收益表现较为稳健,2019年6月以来债券基金月度收益均能取得正值,10月在债券市场收益率整体上行的情况下,收益水平有所收窄。

今年以来在市场流动性宽松的环境下,债券基金收益率稳中有升,但本期债券市场高位调整,市场收益率上行显著,债券基金净值有所回撤。最近一年主动投资债券基金累积收益率为5.53%。

图片来源:上海证券基金评价研究中心,2020.5.1-2020.5.31

4、QDII基金

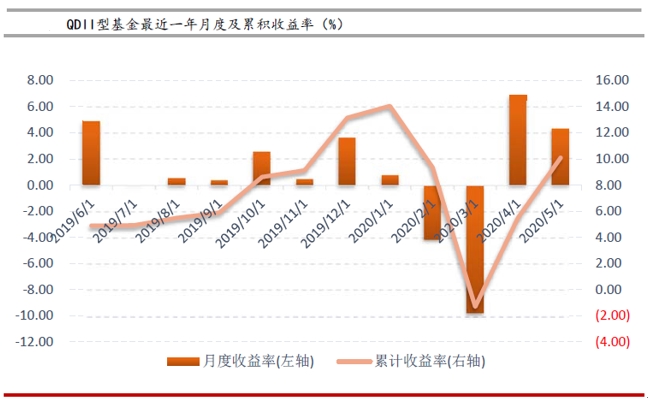

本期QDII 平均收益率为4.37%,160 只运作完整月度的QDII(按投资组合计)中取得正收益的基金占比超九成(144 只),收益率区间为-5.63%到32.32%。

图片来源:上海证券基金评价研究中心,2020.5.1-2020.5.31

(上海证券《2020年5月基金市场绩效分析:主动权益基金收益上扬消费、医药主题收益领先》研报)

后市走势如何?

在业内人士看来,全球市场的不确定性仍存。

2020年上半年,A股市场经历了诸多突发事件。受疫情影响,电子等科技类行业下游需求遭遇压制,从而导致去年券商一致看好的科技主线蒙上阴影。同样受疫情等因素影响,投资者重新聚焦“内需”,医药、食品饮料等消费品虽然估值不低,但仍获得资金抱团。

“一边是估值,一边又要追求确定性,使得上半年市场风格飘忽不定。在此背景下,机构观点也发生分歧。”一位资深市场人士这样表示。

而展望下半年局势,全球经济的不确定性仍然存在。

兴业证券张忆东认为,三季度全球的风险偏好有回落风险,海外股市二季度的反弹将遭遇震荡。

在张忆东看来,首先,至少在一两年的时间维度里,疫情还可能会反复影响到全球经济,新兴市场债务危机升级的风险增加。此外,从5月中旬开始,美联储资产负债表规模扩张速度收敛了,显示出海外流动性正迎来拐点,后续美联储扩表的起伏将牵动全球风险偏好。

展望后市,资深投资人余岳桐表示,2900点还是第一道重要支撑,而2940点也依然是短时最重要的压力位。对于商业百货概念的炒作,一定要明白,相关政策放开之后,消费行业的市场表现会有一定提升,在市场走势较弱的环境下提升更为明显。具体到行业层面而言,食品饮料、休闲服务、商业贸易表现更好,低端消费品如啤酒、调味品的市场表现也会有所提升。特别需要注意的是,热点炒作短期效应较为明显,至于个股,请严格遵循技术操作,切勿盲目追高。

最近的行情总体看,还算是平稳,即便是调整,都还是比较温和的调整,市场每天的涨停股票并不算少,基本上都维持在80-100家的水平。所以投资者一定要转变思维,现在的行情已经不是2月和3月的“非常时刻”了,市场已经从前期的恐慌中逐渐复苏过来了。

如果不是因为疫情,今年的上半年,A股早就进入到牛市第三浪的过程了。但即便如此,深成指、中小板指和创业板指也都在今年的2月末创出了自2019年牛市开启后的新高。也就是说,除了沪指,其他几个指数早已经运行在了牛市第三浪的过程中。但投资者还是习惯于看沪指,所以,沪指从年初至今4%的跌幅肯定不能令人满意。可我依然要提示大家,从1月2日至6月4日,一共101个交易日,沪指的阳线达到了56根,而阴线是45根,也就是说,市场的整体趋势还是阳线多于阴线的多头趋势略为占优,这也是牛市中的常见状态。

我们现在唯一需要等待的,就是沪指何时能真正展开第三浪的问题,而这个问题随着疫情被逐步控制以及经济逐步恢复常态后其实并不是问题,或者说,就是一个时间早晚的问题。从时间和空间共振的角度分析,最多6月之后,我们的市场就将真正进入牛市第三浪的过程。当然,这是指沪指而言,对深成指和中小创指数,则根本无需担心,目前的走势不过就是第三浪中正常的技术性回落走势。

这个判断搞清楚了,接下来的操作自然迎刃而解。还是那句话,如果实在不知道该跟随谁,北上资金已经给你打了个样。对实在不会做作业的同学来说,抄作业不失为一种快速“提高”的方法。

三大赛道把握投资逻辑

对于市场关注度很高的食品饮料、医药及科技三大赛道,海通证券研究所所长路颖和华泰柏瑞投资研究部总监张慧进行了深度剖析。

食品饮料行业依旧具备成长空间,医药行业也值得长期投资,而科技板块则要关注业绩的确定性。

6月以来,前期表现强势的食品饮料板块开始出现调整。张慧表示:“在投资中愿意将精力放在可以长期发展壮大的公司上,而食品饮料板块符合我的思路。”

在他看来,食品饮料板块的容量和消费群体基础大,业绩成长持续性高,且不少公司拥有较为清晰的长期赛道。从估值角度来看,虽然食品饮料板块估值不低,但考虑到复利收益,明年仍有成长空间且具备估值切换能力。

在路颖看来,食品饮料之所以出现累计的高涨幅、相对的高估值和机构的高配置,与当前投资者的结构性偏好有关系。从一年或一年以上的周期来看,这个板块非常值得配置。但是短期来看估值偏高,所以就需要特别关注基本面,“这些公司每个季度的财报是不是符合预期都需要密切追踪。”

谈及医药行业的投资机会,张慧表示,他会沿着确定性需求恢复的角度思考,考虑哪些领域可能迎来“报复性消费”,比如肿瘤和手术门诊、疫苗可能会有刚性的需求恢复。

“此外,今年原材料板块整体业绩呈现快速增长,还有一些领域比如服务型板块虽然受到疫情冲击,但长期商业模式稳定,因此短期冲击对股价的影响也会得到修复。”张慧称。

路颖表示,医药板块是一个活跃的、非常有前景的投资板块。与消费板块同样有着累计的高涨幅、相对的高估值和机构的高配置特点。虽然长期看好医药板块,但短期在年内博相对收益不一定是最好的选择。

对于今年以来备受关注的科技板块,张慧认为,中国在全球电子行业极具竞争力,部分细分领域公司的业绩有相对确定性,值得重点关注。“与5G相关的上市公司业绩会得到释放,今年和明年会呈现快速增长,但如果明年估值仍较高,可能会给投资带来较大压力,因此投资可以向一些逻辑清晰的领域倾斜。”

路颖认为,从短期来看,科技板块估值有些被压制。随着政策逐渐落地,信心会有所恢复。中期主要看业绩,新基建四大领域包括5G、人工智能、大数据、工业互联相关的优质公司都会有业绩的增长。(上海证券报)